Zuletzt aktualisiert: 29. Oktober 2022 von Oliver Kunz

Intel Aktienanalyse

Kurzüberblick Intel Aktienanalyse:

| Branche | Halbleiter |

| Hauptsitz | Santa Clara, Kalifornien, USA |

| ISIN | US4581401001 |

| Ticker | INTC |

| Marktkapitalisierung | USD 215 Mrd. |

| Aktienkurs | USD 50.43 |

| 52W-Tief/Hoch | USD 43.63 / 69.29 |

| Performance 1J / 3J / 5J | +3.3% / +46.5% / +67.2% |

| Dividendenrendite | 2.62% |

| Datum | 30.08.2020 |

Nachfolgend die umfassende Intel Aktienanalyse:

Intel Aktie bei Swissquote kaufen

Ich kaufe Aktien & ETFs bei Swissquote – der beste Broker in der Schweiz

Mit folgendem Aktionscode* erhältst du bei Kontoeröffnung CHF 200.- Trading Credits:

“MKT_SIMPLEMONEY“

Nur für Schweizer Einwohner

Mindesteinzahlung CHF 1’000.-

Übersichtliche App/Website – Top Service – Transparente Gebühren – Schweizer Bank

1. Unternehmen und Umfeld

Die Intel Corporation ist der weltweit führende Hersteller von Halbleitern mit Sitz in den USA.

Das Unternehmen beschäfftigt über 110’000 Mitarbeiter.

Wegen schlechter Nachrichten bezüglich den Verzögerungen bei den 7nm Chips ist der Aktienkurs auf das momentane Niveau gesunken.

Abgesehen von der scheinbar fehlenden Innovationskraft und dem fehlenden Glanz am Tech-Himmel ist Intel ein hochprofitables Unternehmen. Gute Fundamentaldaten, starke Aktienrückkäufe und eine steigende Dividende runden das Investment ab.

1.1 Management

Bob Swan ist seit Anfang 2019 offiziell CEO von Intel. Zuvor war es als CFO tätig und kennt sich im Unternehmen also schön länger aus.

Swan sammelte während seiner Karriere vor allem Erfahrungen in Finanzbereich.

Dies könnte Intel meiner Meinung nach zugutekommen. Swan will die hohen CAPEX-Kosten (von USD 15 Mrd. pro Jahr) möglicherweise mit einem Wechsel zum Fabless-Modell senken.

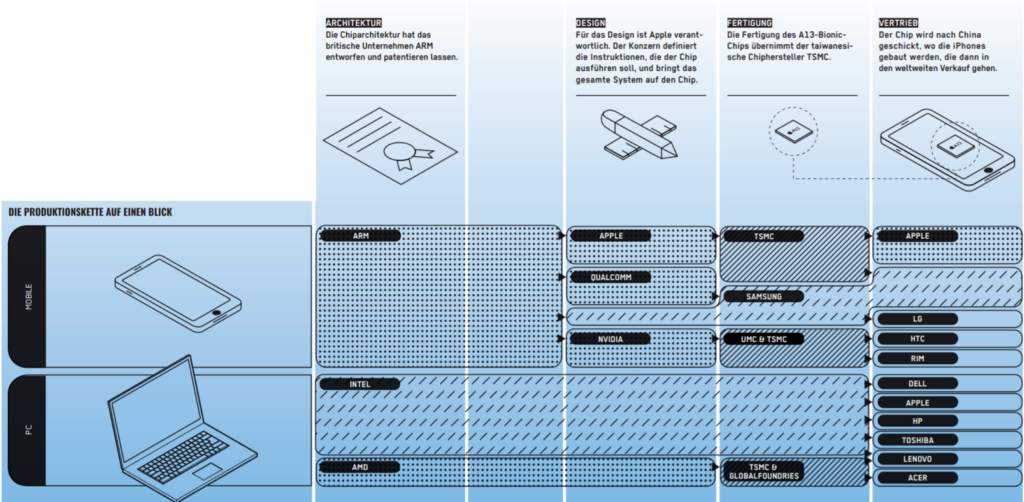

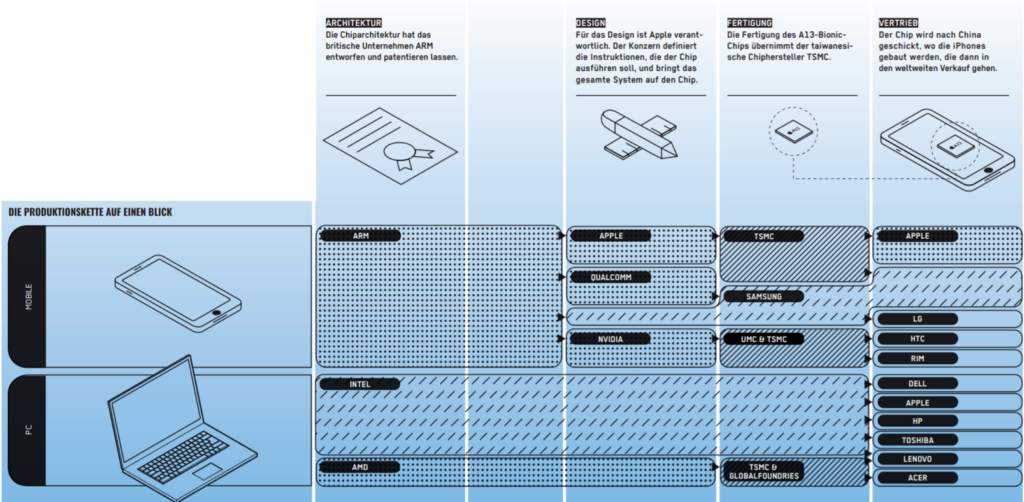

Fabless bedeutet, dass Intel ihre Chips nicht mehr selber fertigt, sondern z.B. bei TSMC in Auftrag gibt.

Die Zustimmung der Mitarbeitenden für Bob Swan ist ebenfalls sehr gut.

1.2 Branche

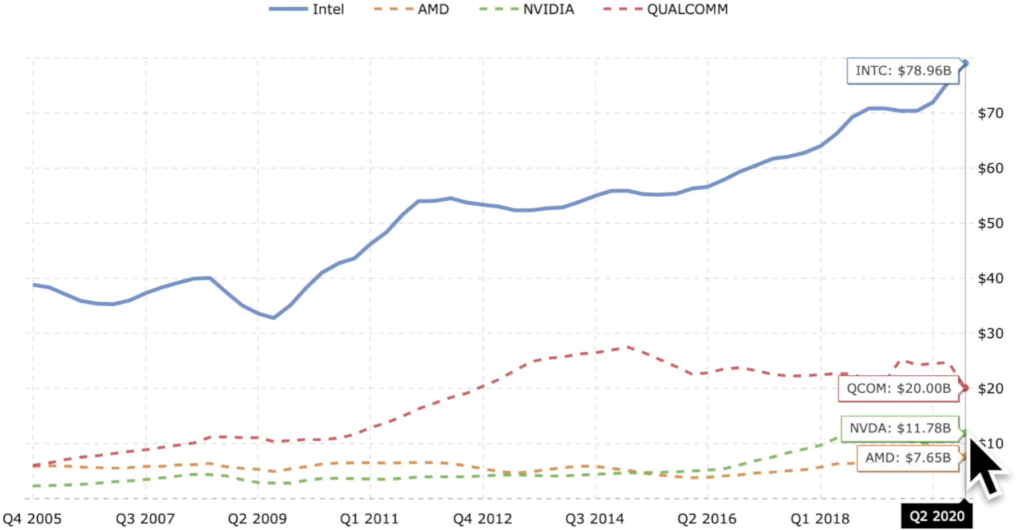

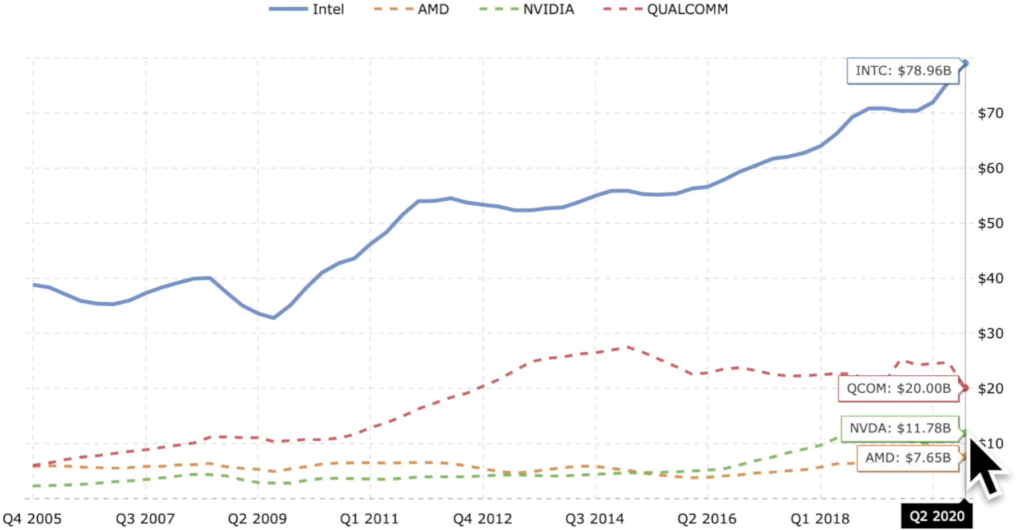

Intel ist umsatzmässig mit Abstand der grösste Konzern in der Branche.

Für die Halbleiter-Industrie gibt es in Zukunft viele Katalysatoren, welche mehr Prozessor-Power benötigen und daher für Wachstum sorgen.

- Künstliche Intelligenz und Deep Learning

- Cloud Computing

- 5G

- Internet of Things (IoT)

- In-memory Datenbanken

Der Markt wird gemäss Business Insights bis 2026 jedes Jahr um rund 5.3% wachsen.

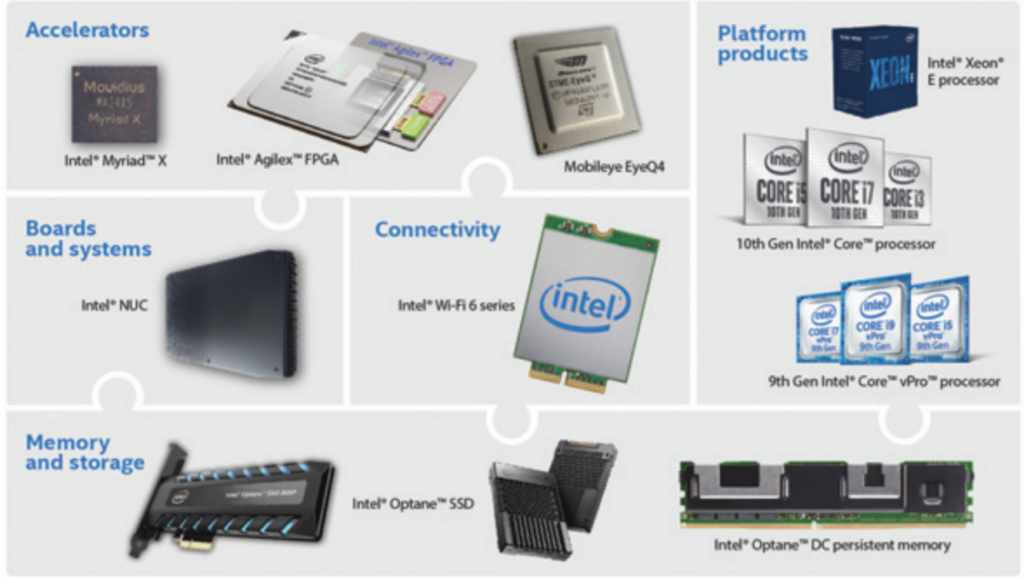

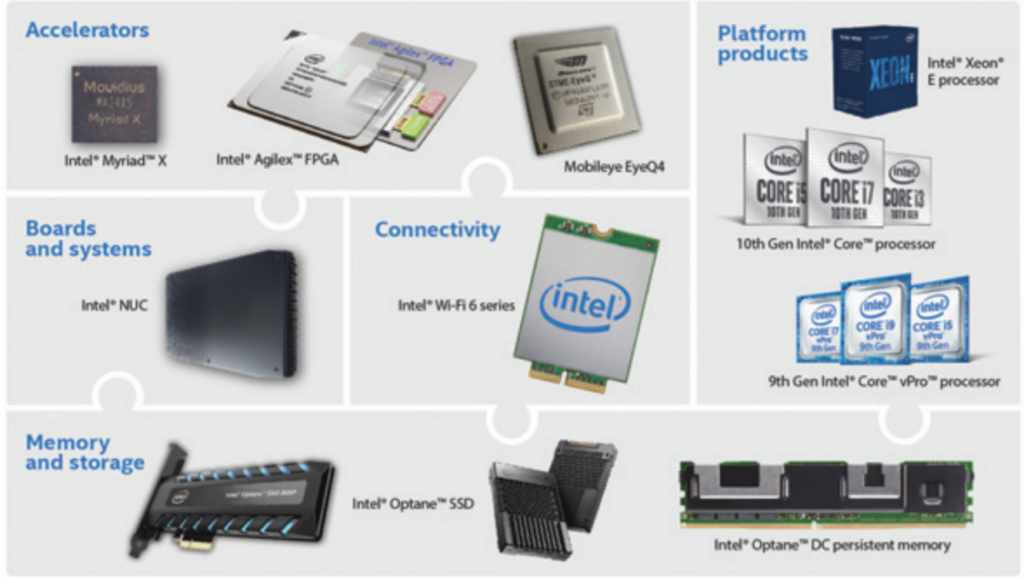

1.3 Geschäftsmodell von Intel

Die Entwicklung, Herstellung und der Verkauf von Prozessoren (CPUs) für PCs und Server ist das Kerngeschäft von Intel.

Dazu kommt das rasant wachsende Geschäft von Speicherlösungen (SSDs).

Ebenfalls will Intel in den Trends wie IoT und programmierbaren Halbleitern, den sogenannten FPGAs mitmischen.

1.4 Konkurrenz

Als Hauptkonkurrent von Intel wird immer AMD genannt.

Dass AMD jedoch nur einen Zehntel des Umsatzes von Intel generiert ist vielen nicht bewusst.

Unten der Vergleich des Umsatzwachstums der Konzerne Intel, AMD, Nvidia und Qualcomm:

| Intel | AMD | |

| Marktkap. | USD 210 Mrd. | USD 100 Mrd. |

| Umsatz TTM | USD 78 Mrd. | USD 7.7 Mrd. |

| KGV | 9 | 163 |

Im Direktvergleich von Intel mit AMD sieht man deutlich, dass Intel extrem viel günstiger Bewertet wird.

AMD wächst schneller als Intel und wird in Zukunft wohl auch Intel’s Marktanteil weiter anknabbern.

Ob dies gerechtfertigt ist, wird weiter unten ausgeführt.

Die Branche ist sehr lukrativ und auch umkämpft. Die grössten Hürden sind jedoch die hohen Investitionskosten für die Fabriken. Intel stellt seine Chips noch selber her. AMD lagert seine Produktion an eine sog. Foundry aus. Bei AMD werden die Chips von TSMC produziert.

Untenstehend die Übersicht über die doch komplizierte Halbleiter-Branche:

Quelle: Swissquote Magazin Aufgabe 63 S.39

Portfolio einfach tracken mit getquin

Spartipps Schweiz

2. Wachstum, Chancen und Risiken

Das Wachstum flacht ab, die Innovationskraft schwindet und die Produktion der eigenen Chips gerät weiter stark in Verzug.

So jedenfalls ist die Auffassung der Medien, und teilweise auch den Investoren, dies wiederspiegelt sich auch im Aktienkurs.

Trotzdem ist Intel immernoch eine Cash-Cow und erwirtschaftet enorme Gewinne und Cashflows.

2.1 Umsatzaufteilung

Die Umsätze im Q2 2020 teilten sich wie folgt auf:

- Rechenzentrum gesamt USD 10.1 Mrd. auftegeilt in:

- Data Center Group (Server): USD 7.1 Mrd.

- Internet of Things: USD 816 Mrd.

- NSG (Datenspeicher): USD 1.7 Mrd.

- PSG (FPGAs und ASICs): USD 501 Mio.

- PC: USD 9.5 Mrd.

Vor allem die Umsätze durch Server aus der Rechenzentrum-Sparte wachsen sehr stark. +34% verglichen mit Q2 2019. Die Umsätze aus der PC-Sparte sind demgegenüber moderat um 7% gestiegen.

Spannend zu sehen ist, dass die Umsätze aus dem Datenspeicher-Bereich (NSG) sogar um 76% gestiegen sind verglichen mit dem Q2 aus 2019.

Dank Cloud und KI wird Intel im Bereich Rechenzentrum auch weiter stark wachsen meiner Meinung nach.

Im PC-Segment wird das Wachstum, auch wegen AMD, weiter abflachen oder stagnieren.

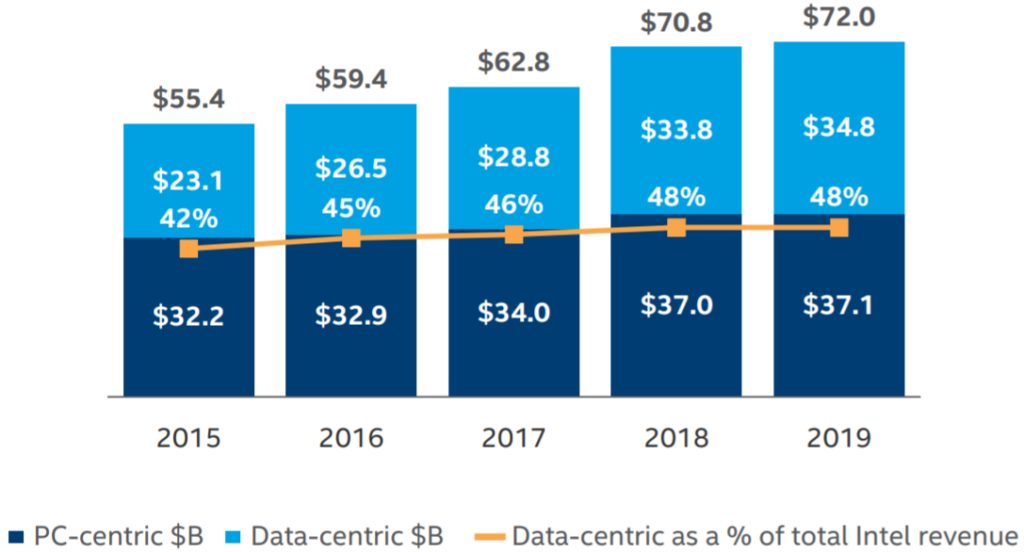

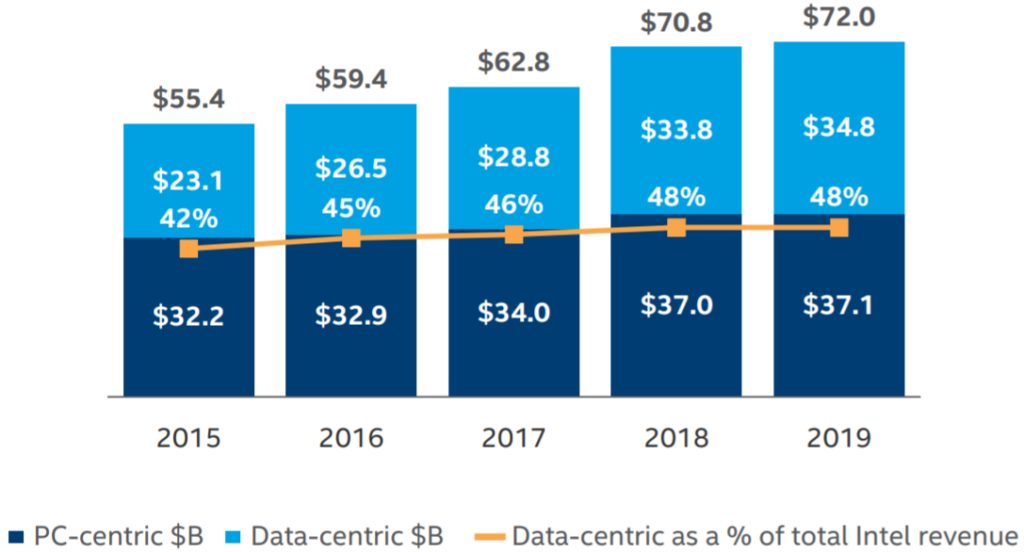

2.2 Umsatzwachstum

Der Umsatz ist von 2009 bis 2019 pro Jahr durchschnittlich um 7.44% gestiegen.

Für 2020 werden USD 75 Mrd. erwartet, im folgenden Jahr soll der Umsatz ein wenig sinken.

Vor allem der Umsatz im Rechenzetrum-Bereich wächst stetig und soll in der Zukunft 70% des Umsatzes ausmachen. Während im PC-Segment die Profitabilität immer weiter gesteigert wird, während der Umsatz stagniert.

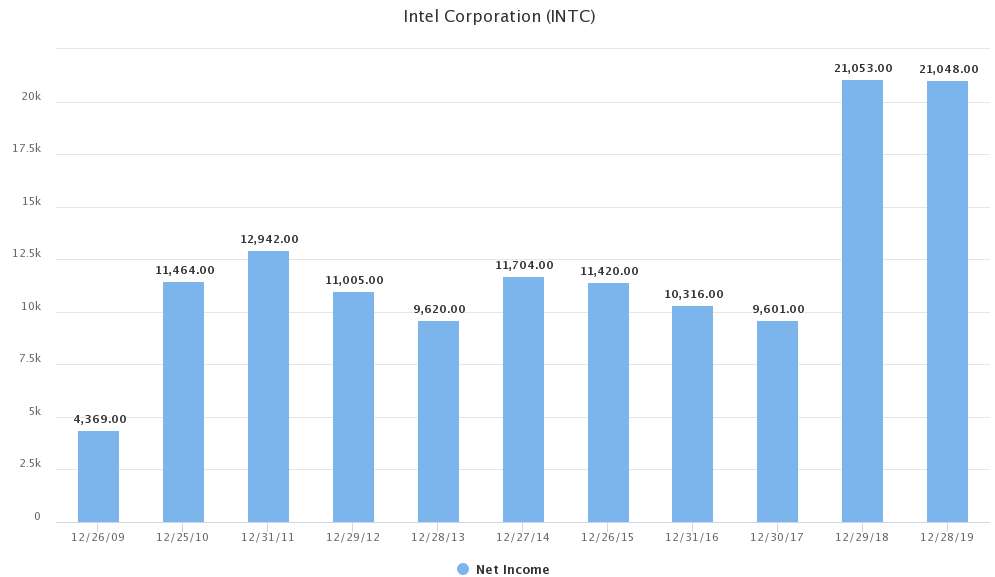

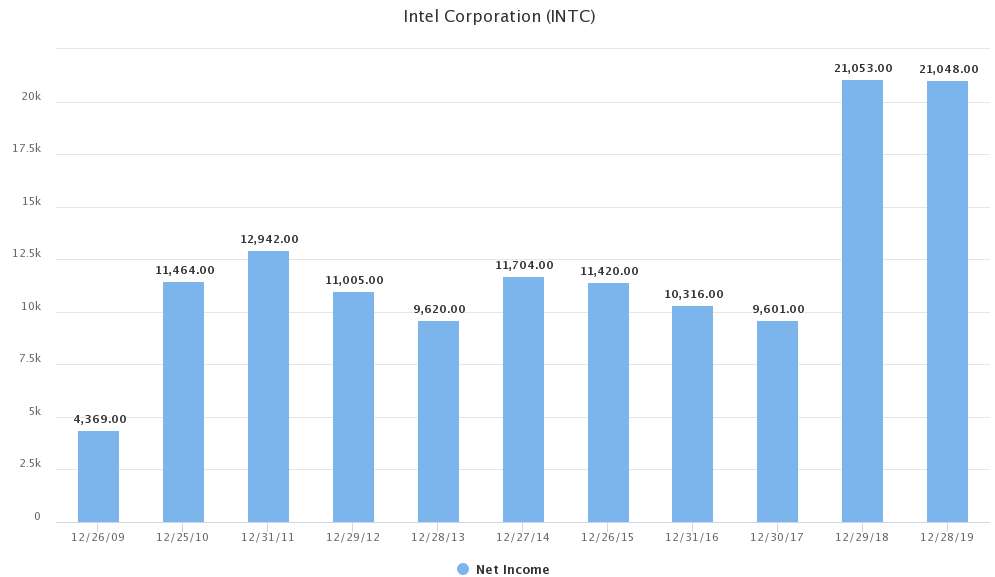

2.3 Gewinnwachstum

Der Gewinn ist von 2009 bis 2019 pro Jahr durchschnittlich um 17.03% gestiegen und somit viel stärker als der Umsatz. Dies auch dank den Aktienrückkäufe und den verbesserten Margen.

2016 und 2017 sind die Gewinne bedeuted tiefer, da hier grosse Übernahmen stattfanden. 12 Unternehmen im Wert von USD 15.5 Mrd. in 2016 und 3 Unternehmen im Wert von USD 14.5 Mrd. in 2017.

Die Gewinne bleiben flach oder steigen weiter in der Zukunft, vor allem wenn Intel zu einem Fabless-Modell wechselt und sich die hohen CAPEX-Kosten der Chip-Produktion sparen kann.

2.4 Intel Kennzahlen

Alle Kennzahlen beziehen sich auf das Jahr 2019.

Rentabilität:

| Eigenkapitalrendite (ROE) | 27.7% |

| EBITDA-Marge | 46.2% |

| EBIT-Marge | 31.2% |

| Umsatzrendite | 29.2% |

| Gesamtkapitalrendite (ROI) | 16.3% |

| Return on Capital Employed (ROCE) | 17.5% |

Die Rentabilität von Intel überzeugt durchs Band.

Finanzielle Stabilität:

| Eigenkapitalquote (EK-Quote) | 54.3% |

| Nettoverschuldung/EBITDA | 0.63 |

| Goodwill-Anteil | 33.9% |

| Nettoverschuldung | USD 21 Mrd. |

Die Verschuldung sieht auf den ersten Blick gross aus, dabei könnten die Schulden locker innerhalb 1-2 Jahre komplett zurückgezahlt werden.

Viele Aquisationen, der Goodwill-Anteil ist aber in Ordnung, so wie die EK-Quote.

2.5 SWOT-Analyse

Stärken:

Cash-Maschine: Intel überzeugt mit grossartigen Margen und steigender Profitabilität. Die finanzielle Lage ist solide und die Schulden sind weiterhin gut gedeckt.

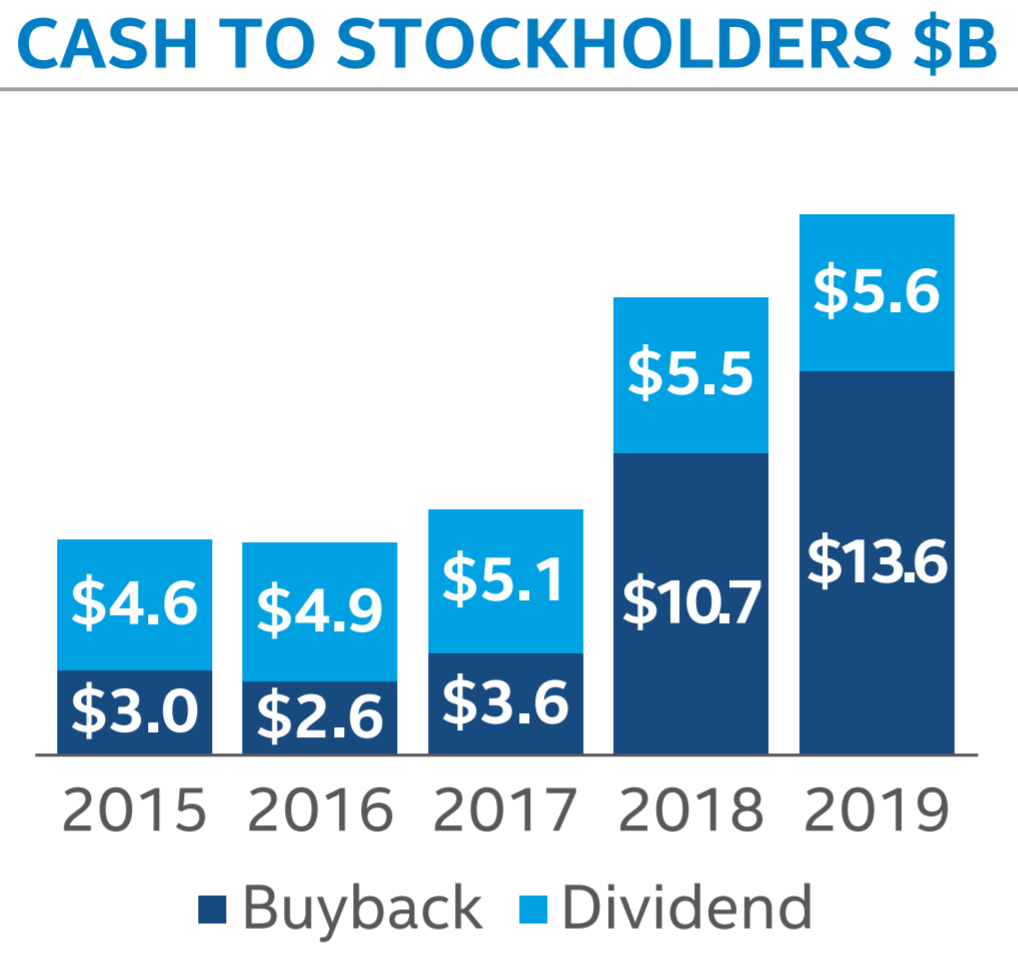

Aktionäre werden grosszügig vergütet:

Grosse Aktienrückkäufe zu fairen Kursen treiben die Gewinne pro Aktie an.

Stetig steigende und ansehliche Dividende.

Schwächen:

Steigende Kosten bei Forschung und Entwicklung, trotzdem holt die Konkurrenz stark auf, und ist Intel in der Chip-Herstellung vorraus.

Weitere Verzögerungen bei den 7nm Halbleitern.

Kurzfristig sinkende Umsätze im Jahr 2021.

Chancen:

Cloud, KI und 5G brauchen Rechenpower, was den Umsatz im Datacenter-Bereich antreibt.

Die vielen Übernahmen, wie z.B. das KI-Startup Habana Labs, verbessern die Zukunftsaussichten und Innovationskraft.

Gefahren:

Fehlende Innovationskraft trotz grosser Investitionen.

Umstieg zum Fabless-Unternehmen wird grosse Umstrukturierungen mit sich ziehen.

Die Konkurrenz hängt das Intel immer mehr ab und übernimmt Intel’s Marktanteile.

Mit Relai einfach & sicher Bitcoin kaufen

Swissquote ETF-Sparplan

3. Bewertung und Shareholder Return

Günstige Bewertung, grosse Aktienrückkäufe und steigende Dividenden, gute Aussichten also?

3.1 Dividende und Aktienrückkäufe

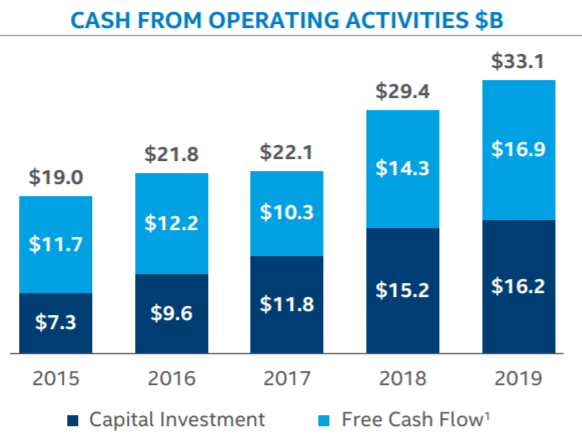

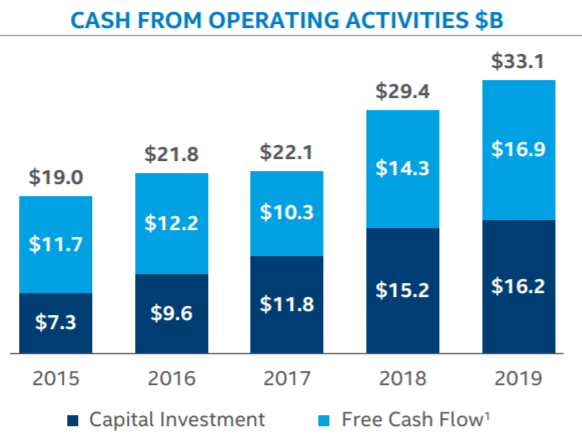

Der enormen Cashflows kommen den Aktionären zu gute.

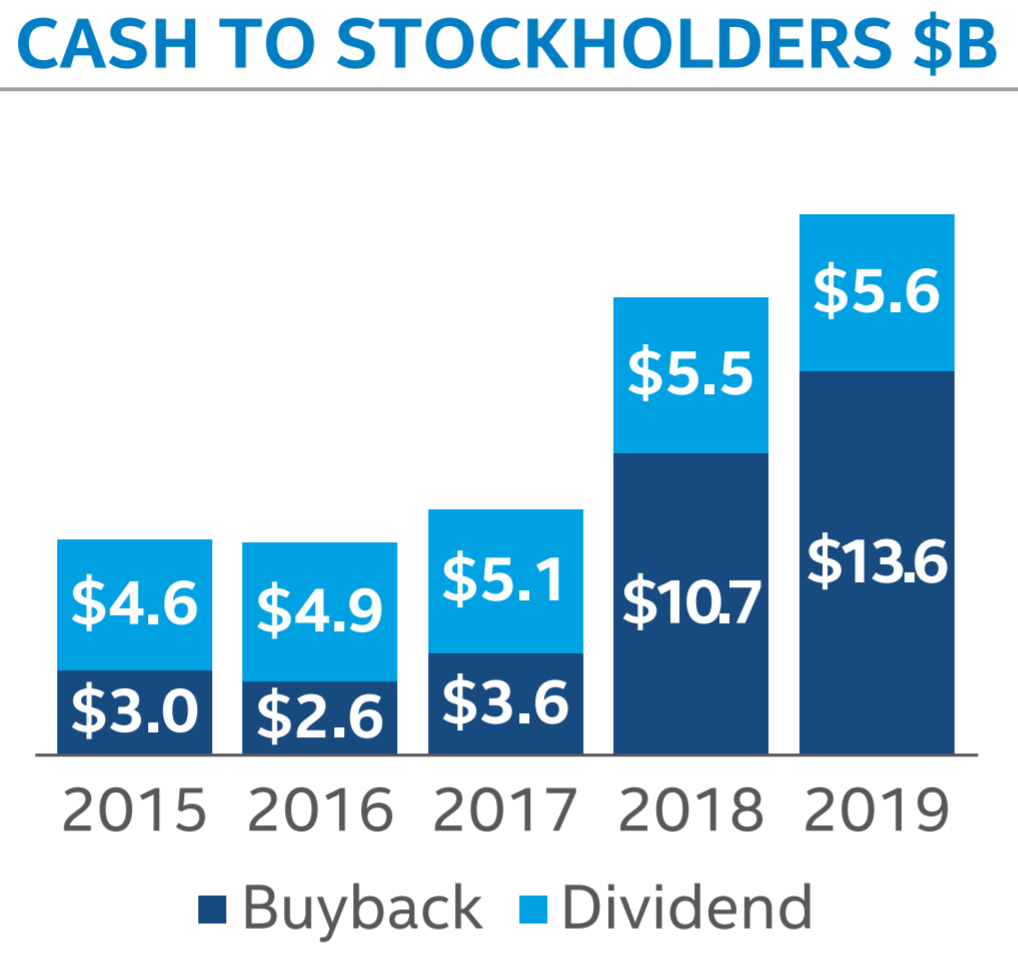

Der Free Cash Flow von über USD 16 Mrd. kommt ganz den Aktionären zu gute. Denn er wird komplett für Dividenden und Aktienrückkäufe verwendet.

“Günstige” Aktienkurse um die USD 50 nutzt Intel gerne für die grossen Aktienrückkauf-Programme.

Für die nächsten 10 Jahre sind Rückkäufe von USD 10. Mrd pro Jahr vorgesehen. Diese 100 Mrd. entsprechen knapp der halben Marktkap. des Unternehmens.

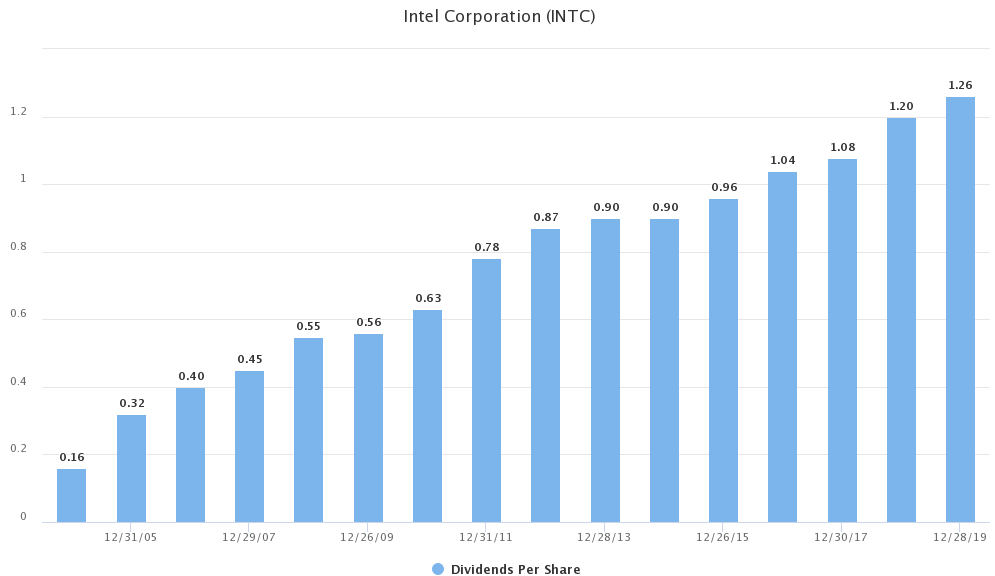

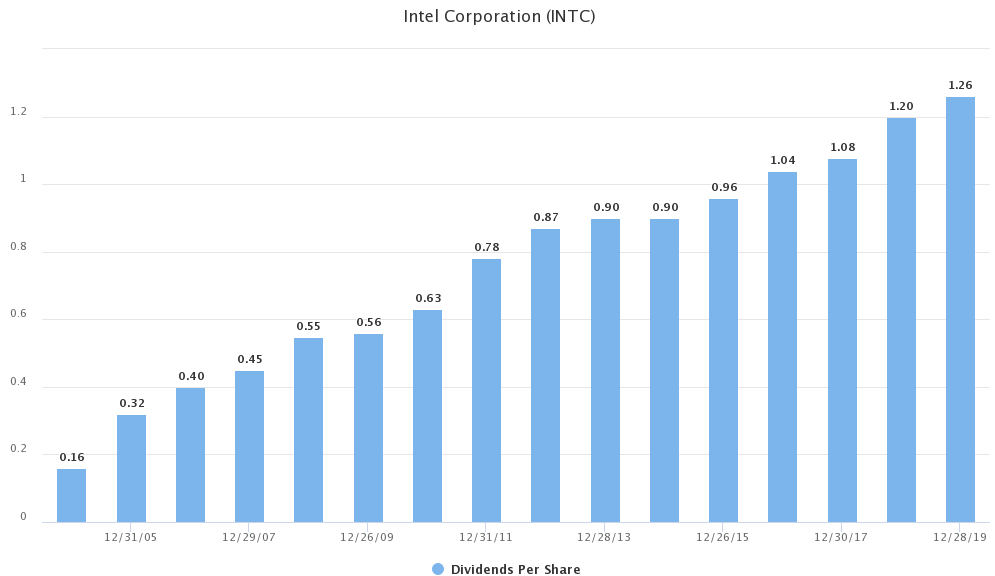

Die Dividenhistorie lässt die Herzen von Dividenden-Investoren ebenfalls höher schlagen:

Von 2004 bis 2019, also während 15 Jahren, ist die Dividende um durchschnittlich 14.8% gestiegen.

In den letzten Jahren beträgt die Steigerung “nur” noch 7%, dafür wurden die Aktienrückkäufe massiv hochgefahren.

Kennzahlen zur Intel Dividende:

| Dividendenrendite | 2.6% |

| Payout-Ratio | 25% |

| Payout-Ratio (über Free Cash Flow) | 22% |

| Ø Dividendenwachstum 5 Jahre | 7% |

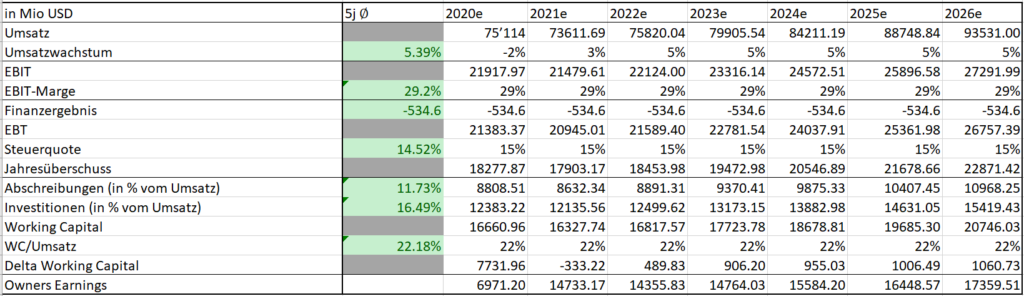

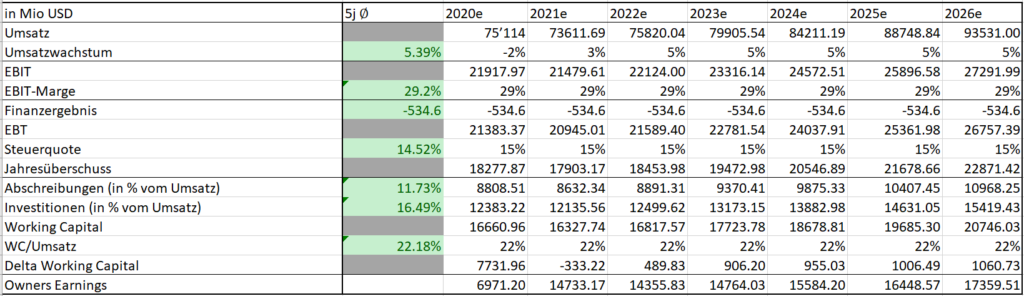

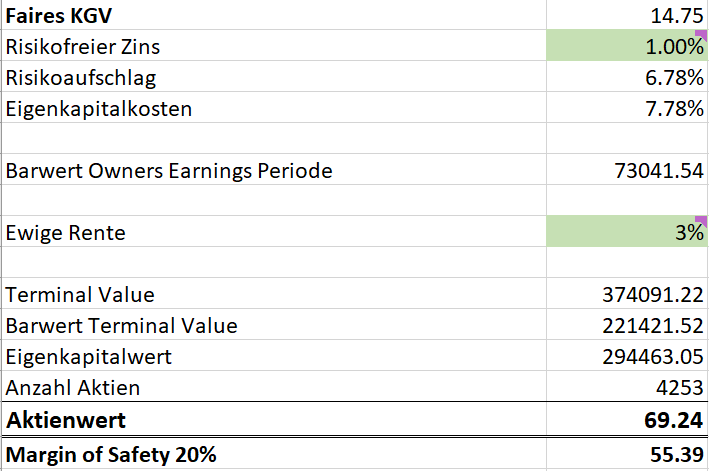

3.2 DCF-Analyse

Nach einem kurzfristigen Umsatzrückgang, gehe ich von einem Wachstum von 5% aus, was immerhin dem Marktwachstum entspricht.

Bei der EBIT-Marge fahre ich mit dem 5J Durchschnitt von 29% ebenfalls konservativ.

Anbei mein Ergebnis der DCF-Analyse:

Mit den oben verwendeten Daten erhalte ich einen fairen Wert von USD 69.- pro Aktie

Auch nach Einbezug einer Margin of Safety von 20% ist die Aktie gemäss DCF-Analyse noch unterbewertet.

Kurspotenzial: +37%

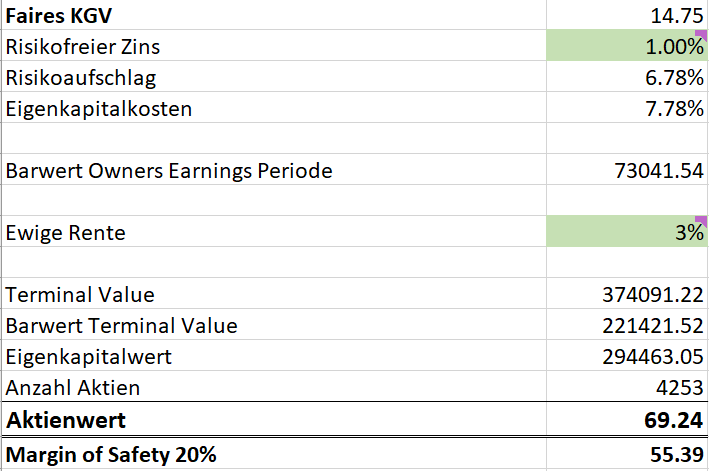

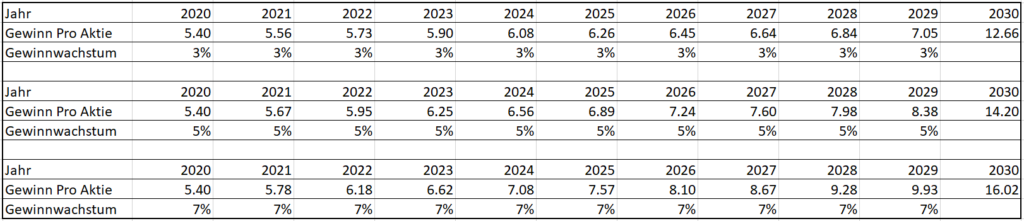

3.3 Entwicklung Gewinn pro Aktie und KGV

Durch die massiven Aktienrückkäufe werden voraussichtlich bis 2030 die Hälfte der ausstehenden Aktien zurückgekauft. +/- 10 Mrd. pro Jahr bei einer Marktkap. von gut 200 Mrd.

Dies impliziert eine Verdopplung des EPS (Gewinn pro Aktie) ungeachtet vom Geschäftswachstum.

2020 wird ein EPS von USD 5.40 angenommen, dies wäre 2030 ohne Wachstum ein EPS von USD 10.80.

Bei einem KGV von 10 bedeutet dies einen Aktienkurs von USD 108.-.

Ausgehend von einen momentanen Aktienkurs von USD 50.- ergibt dies eine Rendite von 8% pro Jahr. Mit Dividende sogar eine Rendite von 10.6% p.a. , und dies ganz ohne Wachstum des Geschäfts.

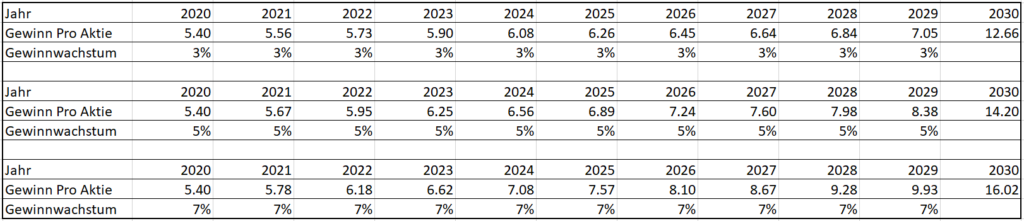

Szenarien Gewinn pro Aktie

Dazu habe ich verschiedene Szenarien skizziert.

Im Jahr 2030 habe ich das EPS von USD 5.40 auf Grund der Aktienrückkäufe nochmal dazugerechnet:

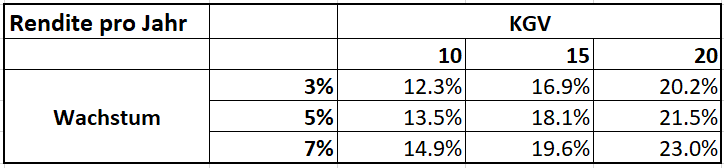

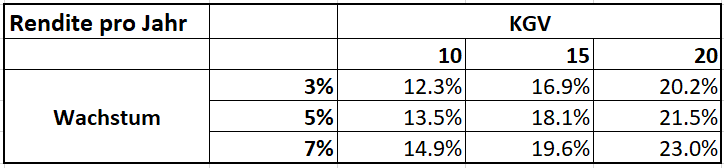

Ausgehend vom jeweiligen Gewinn pro Aktie und dem angenommenen KGV erhält man den Aktienkurs im Jahr 2030 und somit auch die jährliche Rendite:

Bei 3% Gewinnwachstum + Aktienrückkäufen + Dividende + KGV von 10, würde man beim aktuellen Aktienkurs bis 2030 eine jährliche Rendite von 12.3% erzielen.

Dieses Szenario halte ich nach dieser Intel Aktienanalyse für sehr realistisch. Ich kann mir bei Intel auch ein jährliches Wachstum von 5% vorstellen, was immerhin dem Marktwachstum entspricht.

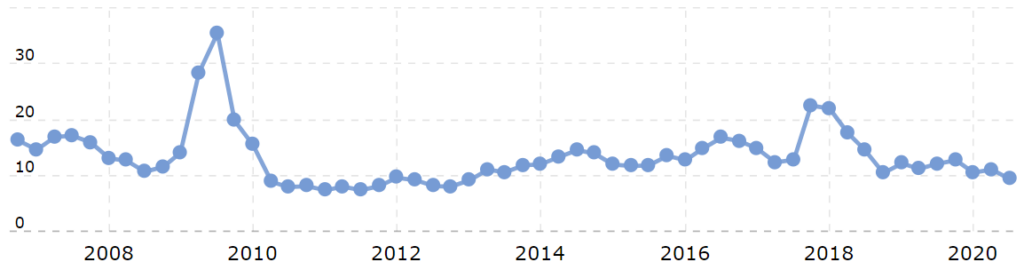

Innovation bestimmt das Zukünftige KGV:

Die Bewertung ist abhängig davon, ob und wie viel Wachstum Intel in der Zukunft erwirtschaften kann. Wall Street ist momentan zurecht skeptisch, was das zukünftige Wachstum betrifft. Demzufolge ist das KGV momentan eher niedrig.

Ein tiefes KGV von 10 war bisher immer eine gute Kaufgelegenheit.

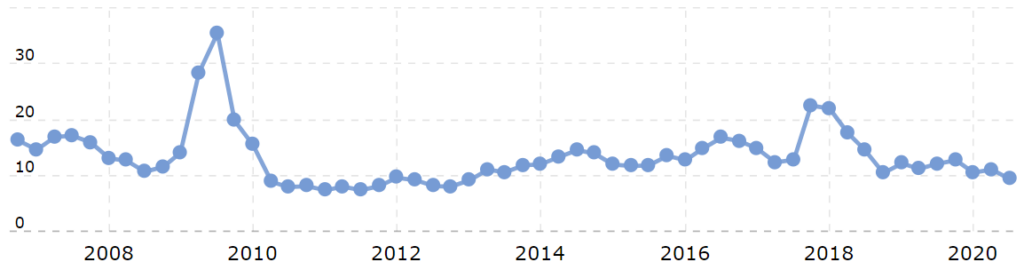

Unten das historische KGV von Intel:

4. Fazit Intel Aktienanalyse

Erleidet Intel das Schicksal von IBM und fällt wegen Mismanagement weit zurück und verliert seine Marktführerschaft? Oder kann sich Intel durch neue Innovationen und Fabless-Modell behaupten? Apple hatte 2016 ebenfalls ein KGV von 10.

| SimpleMoney Rating | BUY |

| Kurzfrist. Kursziel | USD 69.- |

| Kurschance | +36% |

Ich denke Intel mit Bob Swan wird es schaffen, die Produktionsschwierigkeiten in den nächsten Jahren zu beseitigen.

Übrigens hat das Unternehmen frühere Krisen auch immer überstanden.

Dies sind nicht nur leere Worte, ich stehe zu meiner Intel Aktienanalyse und habe mir kürzlich Intel-Aktien ins Depot geholt.

Ausserdem sind weitere Käufe geplant.

Ich hoffe dir hat meine Intel Aktienanalyse gefallen.

Teile den Beitrag und lass mir einen Kommentar da!

Depot bei Swissquote*

Ich kaufe Aktien & ETFs bei Swissquote – der beste Broker in der Schweiz

Mit folgendem Aktionscode* erhältst du bei Kontoeröffnung CHF 200.- Trading Credits:

“MKT_SIMPLEMONEY“

Nur für Schweizer Einwohner

Mindesteinzahlung CHF 1’000.-

Übersichtliche App/Website – Top Service – Transparente Gebühren – Schweizer Bank

Weitere Aktienanalysen

BVZ Aktienanalyse – Investieren in die Schweizer Alpen

BVZ Aktienanalyse. Investieren in Luxus-Destinationen der Schweizer Alpen. Von St. Moritz bis Zermat…

Sika Aktienanalyse – Qualitätsaktie aus der Schweiz

Sika Aktienanalyse, die Schweizer Qualitätsaktie aus der Bauchemie-Branche auf dem Prüfstand.

SoftwareOne Aktienanalyse – Schweizer Software Aktie

Analyse der SoftwareOne Aktie. Das Unternehmen aus der Schweiz wächst stetig, die Aktie ist fair bew…

Disclaimer zur Intel Aktienanalyse

Keine Anlageberatung und Haftung von mir. Es handelt sich um meine persönliche Meinung. Keine Gewähr auf Richtigkeit der Angaben.

Quellen zur Intel Aktienanalyse

Bob Swan:

https://www.golem.de/news/bob-swan-intel-macht-ex-finanzchef-zum-ceo-1901-139114.html

https://de.glassdoor.ch/Bewertungen/Intel-Corporation-Bewertungen-E1519.htm?filter.iso3Language=eng&filter.defaultEmploymentStatuses=false&filter.defaultLocation=false

https://www.cnbc.com/video/2019/04/26/intel-ceo-bob-swan-on-the-companys-disappointing-q1-earnings.html

https://seekingalpha.com/article/4371102-intels-ceo-bob-swan-is-right-fabless-intel-is-fabulous-for-shareholders-why

Konkurrenz:

https://resources.swissquote.com/sites/default/files/2020-08/magazine_63_de.pdf

https://www.globenewswire.com/news-release/2020/03/02/1993314/0/en/Semiconductor-Market-to-Reach-USD-730-29-billion-by-2026-Growing-Adoption-of-Electronics-to-Augment-Growth-states-Fortune-Business-Insights.html

https://www.youtube.com/watch?v=N7gyJS9cryA

Intel Geschäftsentwicklung:

https://s21.q4cdn.com/600692695/files/doc_financials/2020/q2/Q2-2020_Earnings-Release.pdf

https://s21.q4cdn.com/600692695/files/doc_financials/2019/2019-Annual-Report.pdf

KGV:

https://www.macrotrends.net/stocks/charts/INTC/intel/pe-ratio

4 Comments

Fabian Schöb · 4. September 2020 at 19:01

Ganz tolle Analyse. Alle Daten wurden hervorragend interpretiert und was ich besonders toll finde, dass du deine Berechnungen und Gedankengänge klar aufzeichnest. Vielen Dank und weiter so!

Oliver Kunz · 5. September 2020 at 10:15

Hallo Fabian

Danke für dein positives Feedback, freut mich sehr 🙂

Es werden weitere Analysen folgen, also sei gespannt!

Kevin Gößmann · 1. September 2020 at 0:07

Super Analyse! Sehr gründlich recherchiert und ansprechend Augearbeitet 🙂

Für mich ist Intel ein starkes Unternehmen und kann seinen Platz vor allem durch den Absatz im mittleren Leistungssegment sichern. Den Einbruch der Aktie wegen den Problemen der Prozessoren neuster Generstion halte ich für unrealistisch hoch, da der Umsatz im Kerngeschäft nicht beeinflusst wird. Daher habe ich die Aktie mit einer kleinen Position von 1000 Euro ins Depot geholt 🙂

Oliver Kunz · 1. September 2020 at 9:42

Danke Kevin für dein tolles Feedback.

Sehe ich genauso. Die Probleme sind für das Kerngeschäft nicht gravierend, und solche Verzögerungen gab es in der Vergangenheit auch schon ein paar, Intel hat es immer überlebt ;). ihr Datacenter-Bereich wächst weiterhin.