Zuletzt aktualisiert: 29. Oktober 2023 von Oliver Kunz

Der richtige Zeitpunkt zum Investieren

Häufig erhalte ich auf meinem Instagram-Kanal die Frage, ob aktuell noch der richtige Zeitpunkt zum Investieren sei?

Deshalb habe ich mich dazu entschlossen, das Thema “richtiger Zeitpunkt zum Investieren” in diesem Beitrag ausführlich zu behandeln. Es ist gewissermassen eine Frage von Disziplin, rationalem Denken und viel Psychologie, aber dazu später mehr 😉

Investment P*rnografie und Informationsüberfluss

Wieso hinterfragen wir unsere Investment-Entscheidungen eigentlich ständig wieder? Natürlich ist es sehr gut, wenn du reflektiert über die eigenen Investments nachdenkst. Gleichzeitig kann eine ständige Unsicherheit sich stark auf deine mentale Gesundheit auswirken.

Vor allem die Finanzmedien, Banken, Broker und dazu auch Finanz-Influencer überfluten dich regelrecht mit den neusten und heissesten News vom Aktienmarkt. Mit dieser marktschreierischen Berichterstattung werden Aufmerksamkeit und Klickzahlen generiert. Broker und Banken wollen hauptsächlich in dir Emotionen (Gier und Angst) wecken, um dich zu Handeln zu bringen, was den Broker & Banken Geld einbringt.

99% dieser “heissen” Nachrichten sind nichts weiter als Lärm, den du als langfristiger Anleger einfach ignorieren kannst!

Gerd Kommer nennt diesen Lärm auch “Investment P*rnografie”. Mehr dazu in meinem Instagram Beitrag:

Somit sind die ganzen Medien grösstenteils keine guten Ratgeber, um zum richtigen Zeitpunkt zu Investieren!

Ich kaufe Aktien & ETFs bei Swissquote – der beste Broker in der Schweiz

Mit folgendem Aktionscode* erhältst du bei Kontoeröffnung CHF 200.- Trading Credits:

“MKT_SIMPLEMONEY“

Nur für Schweizer Einwohner

Mindesteinzahlung CHF 1’000.-

Übersichtliche App/Website – Top Service – Transparente Gebühren – Schweizer Bank

Was sagen die Studien zum richtigen Zeitpunkt des Anlegens?

Das Schwab Center for Financial Research hat sich genau mit dieser Frage auseinandergesetzt und diese Studie zu “Market Timing” erstellt.

Ausgangslage:

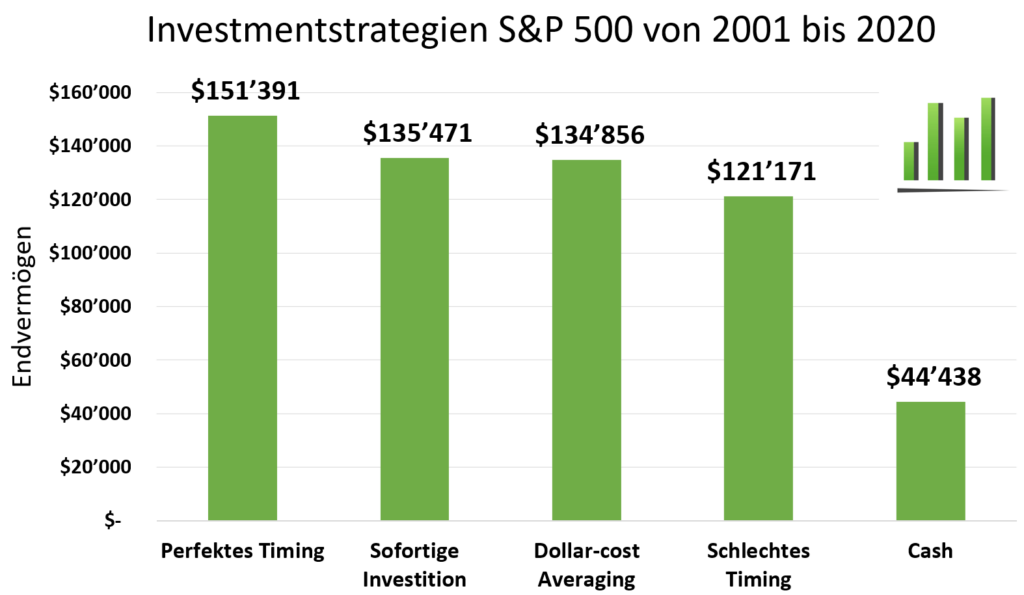

In der Studie wurden 5 hypothetische Anleger-Typen erstellt, die von 2001 bis 2020 jedes Jahr jeweils $2’000 (Total $40’000) in den S&P 500 investiert haben.

- Peter Perfekt investierte die $2’000 jedes Jahr zum perfekten Zeitpunkt.

- Ashley Action hat ihre $2’000 immer sofort am ersten Tag des Jahres investiert.

- Matthew Monthly teilte die $2’000 in 12 gleich Grosse Teile auf, die er zu Beginn jedes Monats investierte (sog. Dollar-cost Averaging).

- Rosie Rotten hat ihre $2’000 immer zum schlechtesten Zeitpunkt investiert, wo der Markt am höchsten stand.

- Larry Linger liess seine $2’000 einfach in Cash (mit langfristigen US-Staatsanleihen gerechnet)

So viel Vermögen hatten die 5 Personen mit ihren unterschiedlichen Vorgehensweisen nach 20 Jahren:

Das perfekte Timing über 20 Jahre ist natürlich praktisch unmöglich. Danach ist in diesem Zeitraum aber die “sofortige Investition” des Geldes die beste Option.

Sogar mit dem schlechtesten Timing (was ebenfalls praktisch unmöglich ist) liegt die erzielte Rendite nicht weit hinter den anderen Strategien.

Zwischenfazit:

Das Geld möglichst schnell zu investieren ist meistens die beste Option.

Wie sieht es in anderen Zeitperioden aus?

Natürlich spiegelt der obige Vergleich nur eine Zeitperiode von vielen wider. Wie sieht es denn historisch in anderen Zeitabschnitten aus?

In der gleichen Studie hat Schwab zusätzlich ganze 76 20-Jahres-Perioden ab 1926 untersucht.

Die Rangfolge für die besten Renditen, war in 66 von 76 Perioden immer dieselbe:

- Perfektes Timing

- Sofortige Investition

- Dollar-cost Averaging

- Schlechtes Timing

- Cash

Nur in 10 von 76 Zeitperioden war die Rangfolge leicht verändert. Wobei im Durchschnitt die “sofortige Investition” nach dem perfekten Timing weiterhin leicht besser als das gestaffelte Investieren abgeschnitten hat.

Fazit dieser Studie zum Market Timing

- Markt-Timing ist langfristig unmöglich, daher ist es für die meisten Investoren am beste, das Geld sofort anzulegen.

- Nicht zu investieren ist langfristig viel schlimmer als jedes Jahr das schlechteste Timing zu erwischen.

- Gestaffelt zu investieren ist eine gute Alternative, wenn du dafür ruhiger schlafen kannst.

- Der richtige Zeitpunkt zum Investieren ist “so schnell wie möglich”.

Grosse Summen sofort investieren oder aufteilen?

Anderes Szenario: stell dir vor du hast eine grosse Geldsumme, die du nun einmalig investieren willst.

Was ist hier besser, gestaffelt zu investieren oder die ganze Summe sofort anzulegen?

Der bekannte Vermögensverwalter Vanguard hat dazu diese Studie veröffentlicht.

Ausgangslage:

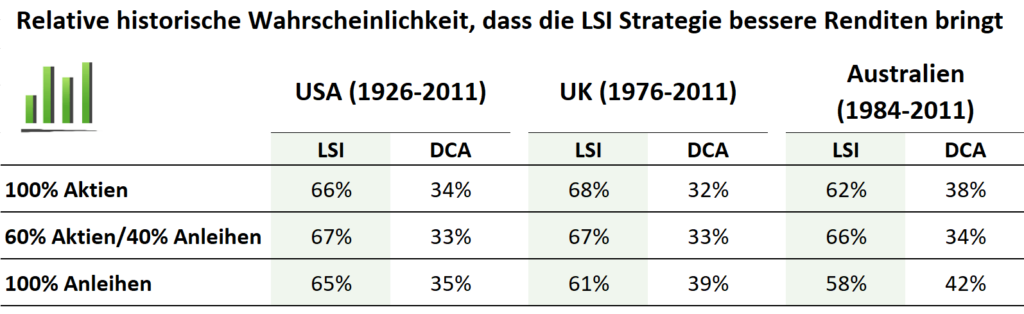

- In der Studie hat ein Privatanleger $1 Mio. erhalten und muss nun entscheiden, ob er/sie den ganzen Betrag sofort (lump-sum investing (LSI)) oder über 12 Monate gestaffelt (Dollar-cost Averaging (DCA)) investiert.

- Gemessen an den Gesamtmärken der USA, UK und Australien mit 3 Portfolios (100% Aktien, 60% Aktien/40% Anleihen und 100% Anleihen)

- Anlagedauer von 10 Jahren. Allein für die USA wurden 1’021 10-Jahres-Perioden ausgewertet.

Die Studie kam zu folgendem Ergebnis:

Die Ergebnisse zeigen, dass LSI in allen Märkten und mit allen Portfolios eine historisch mehrheitlich bessere Rendite bringt als eine Staffelung (DCA) über 12 Monate.

Performance in schlechten Marktphasen

Das DCA ist aber nicht ganz vom Tisch. Vanguard hat sich auch die worst-case Szenarien in schwachen Marktphasen angeschaut. Vor allem für Anleger die emotional einen kurzfristigen Verlust weniger gut verkraften, könnte die DCA-Strategie eine gute Alternative sein.

Aus den 1’021 analysierten 10-Jahres-Perioden in den USA, erzielten 22.4% mit LSI einen leichten Verlust. Während mit DCA nur 17.6% der Perioden einen Verlust einfuhren. Zudem fiel die Höhe des Verlustes beim DCA durchschnittlich geringer aus als beim LSI.

Weniger Verlustrisiko bedeutet aber, laut der Studie, gleichzeitig ein tieferes Potential höhere Renditen zu erzielen.

Einfluss der Länge der Staffelung (DCA)

Vanguard hat zusätzlich die Ergebnisse für eine Staffelung von 6, 18, 24, 30 und 36 Monaten ausgewertet.

Die Resultate waren eindeutig.

Je länger die Staffelung, desto wahrscheinlicher erzielt die Strategie des sofortigen Investierens (LSI) bessere Renditen.

Bei einer Staffelung über 36 Monate, erzielte das sofortige Investieren sogar in 90% aller ausgewerteten 10-Jahres Perioden, bessere Renditen.

Eine grössere Summe über mehrere Jahre zu investieren hat sich historisch in der Mehrheit der Fälle nicht gelohnt.

Hast du berechtigterweise Angst vor einer kurzfristigen Korrektur am Markt und möchtest mit weniger Verlustrisiko eine grössere Summe anlegen?

So scheint, laut der Studie, eine Staffelung über 12 Monate (maximal 18 – 24), ein guter Kompromiss zu sein.

Fazit – gestaffelt vs sofort investieren – der richtige Zeitpunkt

Bei beiden Studien erzielte die Strategie des sofortigen Investierens, im historischen Durchschnitt, bessere Renditen als eine Staffelung. Dies trifft sowohl für eine einmalige Summe, als auch für ein jährliches Investment zu.

Trotzdem erwähnen beide Studien, dass eine Staffelung der Investments eine gute Alternative sein kann.

Vor allem, um die Nerven zu schonen und das kurzfristige Verlustrisiko zu senken.

Du weisst selbst am besten, wie gut du mit Kursverlusten und deinen Emotionen an der Börse umgehen kannst. Je nach dem wählst du die eine oder andere Strategie.

Wichtig ist jedoch, dass du das Investieren nicht lange hinauszögerst und wenn du dich für eine Staffelung entschieden hast, diese auch konsequent einhältst.

Konsistenz-Test von Gerd Kommer:

Zitat: “Eine grundsätzliche Überlegung, die man bei der Frage “jetzt einsteigen oder besser warten” angesichts eines als hoch wahrgenommenen Kursniveaus anstellen sollte, ist die Folgende:

Würde ich aktuell aus dem Markt aussteigen, hätte ich den fraglichen Geldbetrag bereits in diesen investiert? Im Falle eines Buy-and-Hold Anglers wird die Antwort wohl meistens Nein lauten. Rein rational betrachtet sind die beiden Entscheidungen – (a) “jetzt neu einsteigen” und (b) “investiert bleiben” – identisch, und können – Mr. Spock vom Raumschiff Enterprise lässt grüssen – von einem strikt konsistent handelnden Anleger eigentlich nicht unterschiedlich beantwortet werden.”

Kommer 2018: 135.

Langfristig steigen die Aktienmärkte

Wieso schneidet die Strategie mit der sofortigen Investition besser ab?

Langfristig ist die Wahrscheinlichkeit, dass ein breiter Aktienmarkt steigt, höher. Da dein Geld mit einer sofortigen Investition länger am Aktienmarkt investiert ist, ist die Chance höher, bessere Renditen zu erzielen als mit einer gestaffelten Investition. Dieser Beitrag von Finanzpedia zeigt dies sehr anschaulich.

Ebenfalls haben die besten Handelstage einen erheblichen Einfluss auf deine Gesamtrenditen.

Verpasst du in dieser 20-Jahres-Periode des S&P 500 Index allein die besten 10 Handelstage, sinkt die jährliche Rendite fast um die Hälfte!

ETFs oder Einzelaktien – ein Unterschied

Ganz wichtig!

Natürlich gilt das oben erwähnte hauptsächlich für Investitionen in breit diversifizierte Aktienmärkte. Die Studien wurden entweder mit dem S&P 500 Index oder ganzen Märkten von Ländern durchgeführt.

Bei Einzelaktien sind die Risiken durchaus höher. Du kannst natürlich nicht erwarten irgendeine Einzelaktie zu kaufen und dass diese langfristig nur steigen kann. Das Unternehmens-Risiko ist höher als das Risiko des Gesamtmarkts.

Zusätzlich können zukünftige Renditen nicht vorausgesehen werden, die Vergangenheit liefert uns nur Indizien und Anhaltspunkte!

Bist du noch auf der Suche nach einem passenden ETF? in diesem Beitrag habe ich einige spannende ETFs aufgelistet und erklärt:

Wie kannst du am besten in die Aktienmärkte investieren?

Um die Strategie des sofortigen Investierens mit wenig emotionalem Einfluss umzusetzen, könnte ein Robo-Advisor sehr gut sein. Bei einem Robo-Advisor kannst du unkompliziert Geld einzahlen, dann wird es automatisch sehr breit diversifiziert in den Markt investiert.

Hier kann ich Selma Finance* und findependent wärmstens empfehlen.

1 Jahr CHF 5000.- kostenlos verwaltet bei Selma Finance Code* “4a23b5b7d” oder über diesen Link*

20.- Startguthaben bei findependent mit Gutscheincode* “Simplemoney”

Ich persönlich nutze die beiden Broker Swissquote und DEGIRO für meine Investments.

Mit dem Gutscheincode* “MKT_SIMPLEMONEY” erhältst du bei der Swissquote-Kontoeröffung CHF 100.- an Trading Credits gutgeschrieben. Link* zur Kontoeröffnung.

(only for swiss residents)

Ich hoffe dieser Beitrag über den richtigen Zeitpunkt zum Investieren war hilfreich für dich!

Hast du noch Fragen oder Anmerkungen dazu? Dann lass mir gerne einen Kommentar da oder schreib mir persönlich.

Disclaimer – der richtige Zeitpunkt zum investieren

Der Beitrag dient ausschliesslich der Bildung über Finanzen und ist keine Anlageberatung. Keine Haftung.

Keine Gewähr auf Richtigkeit der Angaben. Es handelt sich um meine persönliche und unabhängige Meinung. Investieren beinhaltet Verlustrisiken.

Quellen – der richtige Zeitpunkt zum investieren

Literatur:

Kommer, Gerd (2018), Souverän Investieren mit Indexfonds & ETFs, 5. Auflage, Frankfurt

Robbins, Tony (2018), Unangreifbar, 3. Auflage, München

2 Comments

Thomas B. · 9. Dezember 2021 at 15:55

Danke für die schöne Aufbereitung des Themas. Eigentlich ist es ja ganz einfach, sobald Geld da ist ab damit an die Börse bei den „normalen“ Monatssparraten geht das ja auch ganz gut. Nur würde ich das mich tatsächlich trauen, wenn ich jetzt einen großen Betrag zum Beispiel erben würde so rational zu handeln – schwierig 🙂

Oliver Kunz · 9. Dezember 2021 at 16:11

Hallo Thomas

Danke für deinen Kommentar.

Ich sehe es wie du, jeden Monat das “überschüssige” Geld zu investieren ist wirklich top.

Einen grossen Betrag auf einmal zu investieren hört sich im ersten Moment wirklich gefährlich an, auch wenn statistiken das Gegenteil beweisen. Dafür ist eine Staffelung über z.B. 12 – 24 Monate aber ein guter Kompromiss 🙂